銀行融資を検討する際に、返済シミュレーションをしていますか?

行き当たりばったりになってしまうと、資金繰りが厳しくなります。

また、計画的であることは銀行からしても安心感があります。

「お金が必要だから、貸してほしい。」

そう銀行に伝えるだけでは、融資を受けることは難しいでしょう。

「この会社に、きちんと返済能力があるのか?」ということが最も需要な点になります。

まずは、会社に返済力があるかを確認することが大切です。

今回は「銀行融資の返済シミュレーションで資金繰りを見える化する」というお話です。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

事前に確認しておきたい融資を受けられる可能性

まず最初に「自社が融資を受けられる見込みがあるか」を確認する必要があります。

銀行融資で重要な判断材料になるのが「決算書」です。

過去の実績があってこそ、将来の計画の信憑性も上がってきます。

決算書の以下のポイントを確認しましょう。

- 簡易キャッシュフロー

- 債務償還年数

- 債務超過

簡易キャッシュフロー

簡易キャッシュフロー=税引後利益+減価償却費

簡易キャッシュフローは、会社の稼ぐ力を簡易的に計算したものです。

年間の借入返済額と比較して、簡易キャッシュフローが上回っていることが重要になります。

債務償還年数

債務償還年数=借入金÷簡易キャッシュフロー

債務償還年数は、会社が借入金を返済するのに必要な期間を算出し、返済能力を把握します。

債務償還年数は短いほど良いとされています。

目安は10年未満です。

債務超過

債務超過は、負債の額が資産の額を上回っており、

純資産がマイナスの状態になっていることを指します。

銀行は、債務超過になっていること会社を非常に警戒します。

なぜなら、会社の資産を全て売却したとしても、負債を返済することができない状態になっているからです。

また、純資産の部は、会社を設立してからの利益を蓄積する場所。

ここがマイナスということは、設立してから利益を蓄積することができていないことを指します。

貸す側の立場(銀行)からすると、危険な会社という認識をするのは自然なことでしょう。

損益計画で簡易キャッシュフローを確認

1つ目のポイントで融資の受けられる見込みがあると判断できれば、

次は損益計画を作成して、返済シミュレーションをしていくことが大切です。

特に、設備投資を検討する際は、十分に注意が必要です。

手元資金を増やすことを目的とするのであれば、借入という負債が増えた分、

現金預金という資産が増えるので問題ありません。

ですが、設備投資の場合は、利益での返済が必要となってきます。

手元資金が十分にあれば、問題はないのかもしれません。

それでも、手元資金を減らす結果になれば、元も子もありません。

- その設備投資で利益を生み出すことができるのか?

- 投資の妥当性は十分か?

- そもそも、その設備は本当に必要なのか?

これらを慎重に検討する必要があります。

前置きが長くなりましたが、損益計画の話に戻りましょう。

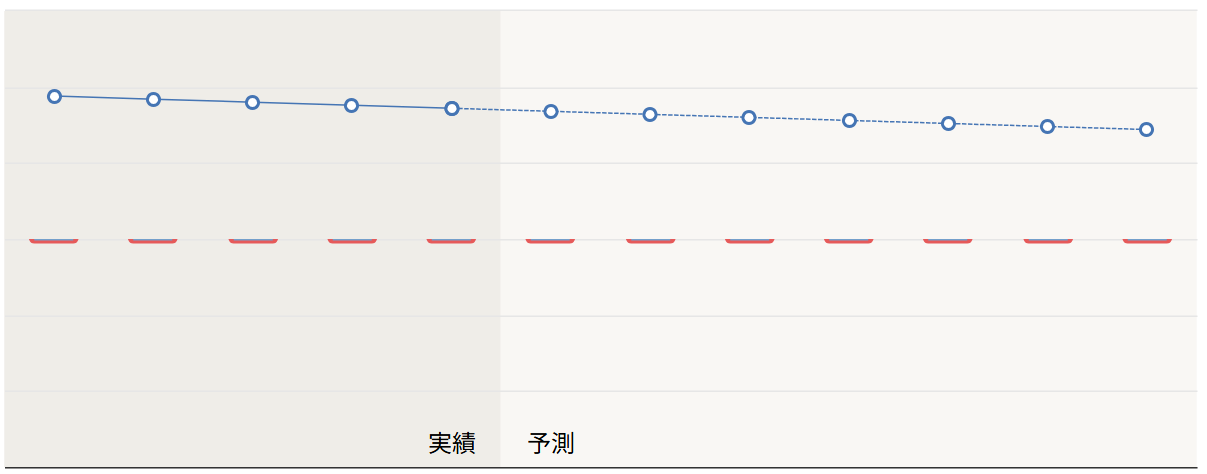

損益計画は、過去の数字ではなく、将来の数字です。

将来の数字を作成して、月々の返済に問題が無いかを検討するのです。

その際も、簡易キャッシュフローで簡易的に確認してみましょう。

作成した損益計画の簡易キャッシュフローが、年間の借入返済額を下回っているようであれば、

計画そのものを見直す必要があります。

ここで言う「年間の借入返済額」は、借入後の年間の借入返済額であることを忘れないようにしましょう。

また、借入をすれば、その分の利息の支払が発生します。

損益計画の支払利息の金額の変更も忘れずに。

資金繰り予定表で実際の資金の流れを確認

最後に「資金繰り予定表」を作成して、詳細な資金の流れを確認することが大切です。

損益計画では、簡易的に会社の返済力を確認したに過ぎません。

実際の資金の流れを把握するためには、「資金繰り予定表」が不可欠です。

損益と資金の流れは別物です。

利益が出ていても、手元資金は増えていないということはあります。

資金繰り予定表の基となるデータは、損益計画になります。

損益計画の数値から、実際の入出金サイトを基に作成します。

資金繰り予定表は、3つの区分に分類されます。

- 経常収支→本業の収支

- 設備収支→設備投資をする際は、設備支出の欄に金額を記載

- 財務収支→借入による入金と、返済による支出を記載

経常収支(本業の収支)がプラスであることが大前提になります。

そのうえで、借入後の財務収支を経常収支が上回っているかを確認しましょう。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

まとめ

今回は「銀行融資の返済シミュレーションで資金繰りを見える化する」というお話でした。

頭の中で大丈夫と考えていても、計画を作成してシミュレーションをしてみると、

思ったのと違ったということは有り得ます。

いずれにせよ資金繰り予定表は、銀行融資を受けるのであれば必要になります。

事前に作成してシミュレーションをすることが大切です。

【ログ帳】

昨日は、朝にブログを更新。

その後は、オフ。

家族で外出をしました。