会社の成長は喜ばしいことです。

ですが、資金繰りについては注意が必要です。

会社が成長するということは、取引量が増え、費用も増加していることが考えられるからです。

対策をしっかりと考えなければ、資金不足に陥ることもあり得ます。

以下の3つを積極的に実施しましょう。

- 増加運転資金の融資を受ける

- 銀行との取引は複数行とおこなう

- 定期的に報告する

今回は「会社の成長期は資金繰りに注意が必要!」というお話です。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

成長→運転資金の増加

会社が成長をすれば、取引が増え、必然的に運転資金が増加します。

売上が上がれば、それに伴って仕入が必要になるので、自然の流れといえます。

一般的な商取引では、最初に仕入をおこない、後から売上金が入金されます。

そのため、手元の資金が徐々に減っていくという現象が起こります。

この対策の1つとして、増加運転資金の融資を受けるというもの。

増加運転資金は、成長に伴い必要となるものなので、

銀行としても前向きに対応をしてくれます。

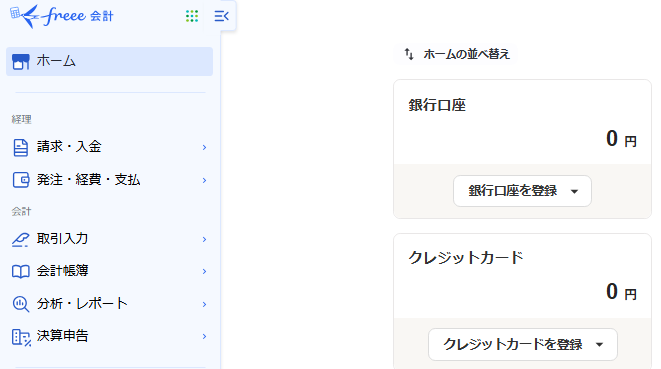

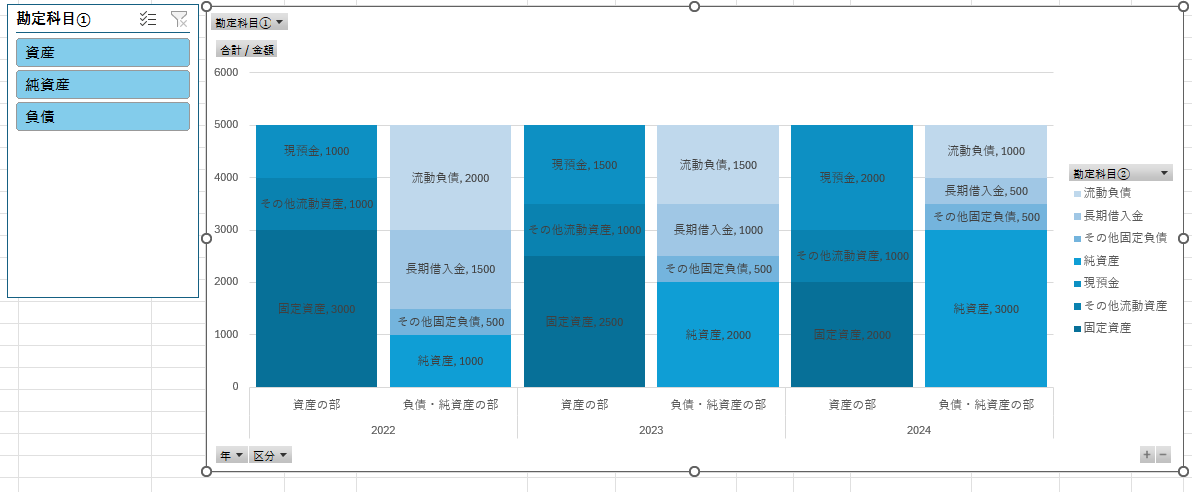

運転資金とは、「売掛金」+「棚卸資産」-「買掛金」で算出されます。

増加運転資金を算出するためには、これを増加後と増加前で比較する必要があります。

正確な運転資金を把握するためには、売掛金や買掛金は発生主義で計上し、

棚卸を定期的に実施することが大切になるのです。

銀行取引は複数とおこなう

銀行との取引を有利に進めるためにも、複数の銀行との取引を心掛けましょう。

相見積もりというものがありますが、融資を受けるうえでも同様の効果を得ることができるでしょう。

年商が3億円未満→2~3行+日本政策金融公庫

年商が3億円以上5億円未満→3~4行+日本政策金融公庫

年商が5億円以上→4行~+日本政策金融公庫

上記を1つの基準にしましょう。

会社の規模が大きくなれば、資金需要も大きくなるのは間違いありません。

成熟期の会社であれば、手元資金に余裕がある場合もありますが、

成長期であれば資金需要が増加しても、手元資金だけでは対応が難しいことが大半です。

そこで、資金調達の1つの手段になってくるのが銀行からの融資。

資金不足に陥ることを避けるためにも、手段は複数あることに越したことありません。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

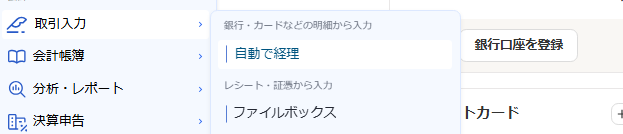

報告は定期的にする

会社の業績報告は定期的におこないましょう。

決算の報告はもちろんですが、可能であれば四半期に1回のペースで報告をすると良いでしょう。

銀行との接点を作る目的もありますが、融資を受ける機会を積極的に作る目的もあります。

特に、単月で黒字、累計でも黒字の場合です。

業績好調で、銀行としても好印象でしょう。

そういったタイミングを逃さないためにも、定期的に報告をすることが大切になってきます。

また、定期的に報告をすることで、管理体制がしっかりとしている会社という印象を与えることもできますので、

会社としても、銀行としてもメリットが大きいでしょう。

まとめ

今回は「会社の成長期は資金繰りに注意が必要!」というお話でした。

- 増加運転資金の融資を受ける

- 銀行との取引は複数行とおこなう

- 定期的に報告する

上記3つを積極的に実施しましょう。

手元資金を増やすためにも、融資は有力な手段です。

会社を守るためにも、前向きに検討することが大切です。

【ログ帳】

昨日は、朝にウォーキングとブログ更新。

その後は、税理士業を。

夕飯に麻婆豆腐を作りました。