融資を受けるうえで、銀行が重視するのが「返済能力」。

会社の先々の資金繰りが不透明だと銀行は慎重にならざるを得ません。

そこで重要になってくるのが「資金繰り表」です。

資金繰り表は作成して終わりではなく、定期的にメンテナンスする習慣が必要不可欠。

最新の数字が把握し整えることで、銀行への説明に説得力を持たせることができ、さらに、融資を受けるべきタイミングを逃さないようにすることができるのです。

今回は「返済能力を示す【資金繰り表メンテナンス習慣】」というお話です。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

なぜ「資金繰り表メンテンナンス習慣」が重要なのか

「資金繰り表と言われても、作成するのは手間がかかる…。」と思われる方もいらっしゃるかと。

確かに、資金繰り表を作成するには、多少の手間が必要となります。

ですが、会社を守るための重要なツールと考えると、その手間は惜しくはありません。

資金繰り表は「過去の結果」だけでなく「未来の見通し」を数字で表すツールです。

定期的に更新しておけば、入金・支払・借入返済などおカネの流れが一目でわかり、融資を受けるべきタイミングを早めに把握することができるようになります。

銀行からすると「返済原資が確保されているか?」「資金計画に実現性があるか?」ということは、気になるポイントです。

例えば、同じ業績の会社でも、最新の資金繰り表を事前に準備し、提示できる会社は「資金管理能力が高い」という印象を与え、融資相談の際の説得力も格段に上がります。

「資金繰り表メンテナンス習慣」のポイント

「資金繰り表は、融資を受ける際に作成して、そのまま放置…。」という声をよく聞きます。

ですが、ポイントを押さえれば「資金繰り表をメンテナンスする習慣」にすることができます。

- 融資を受けるためだけに作成しない

- 過去と現在から未来をシミュレーションする

- 資金繰り表を作成する時間を最小限にする

融資を受けるためだけに作成しない

1つ目は、「融資を受けるためだけに作成しない」ということ。

そもそも論にはなってしまいますが、資金繰り表を作成する目的が「融資」になってしまうと、

資金繰り表をメンテナンスする習慣は身に付きません。

あくまで会社の資金の流れを把握するためのツールと捉えることが大切です。

過去と現在から未来をシミュレーションする

2つ目は、「過去と現在から未来をシミュレーションする」ということです。

経営者の関心は、過去の数字ではなく、「将来的に会社がどうなっていくか?」という未来の話でしょう。

資金繰り表は過去の実績と現在の状況を基に、将来の資金の流れを把握するために活用することができます。

未来の数字を見える化することで、資金繰り表に価値を感じることができれば、その後のメンテナンスも習慣にしやすくなるでしょう。

資金繰り表を作成する時間を最小限にする

3つ目は、「資金繰り表を作成する時間を最小限にする」です。

資金繰り表を作成するための手間は、できるだけ少なくしておきたいもの。

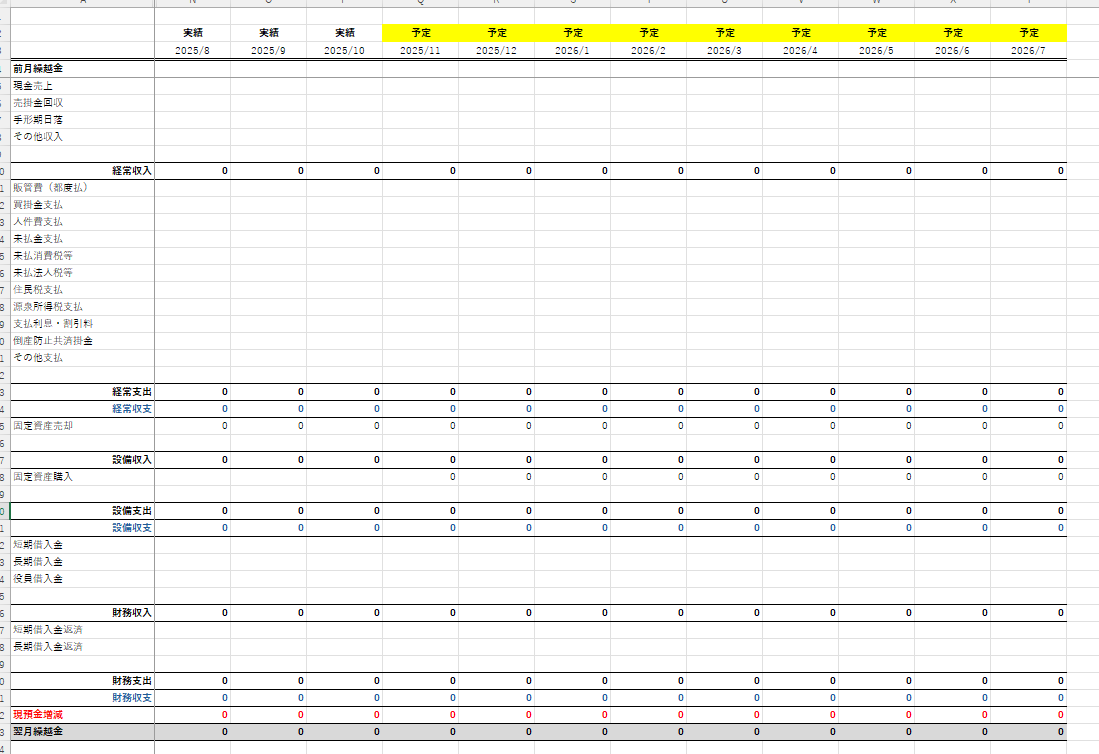

私は、Excelで資金繰り表を作成しています。

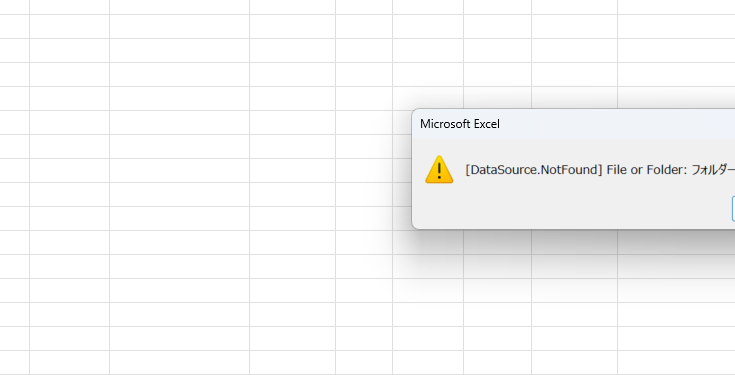

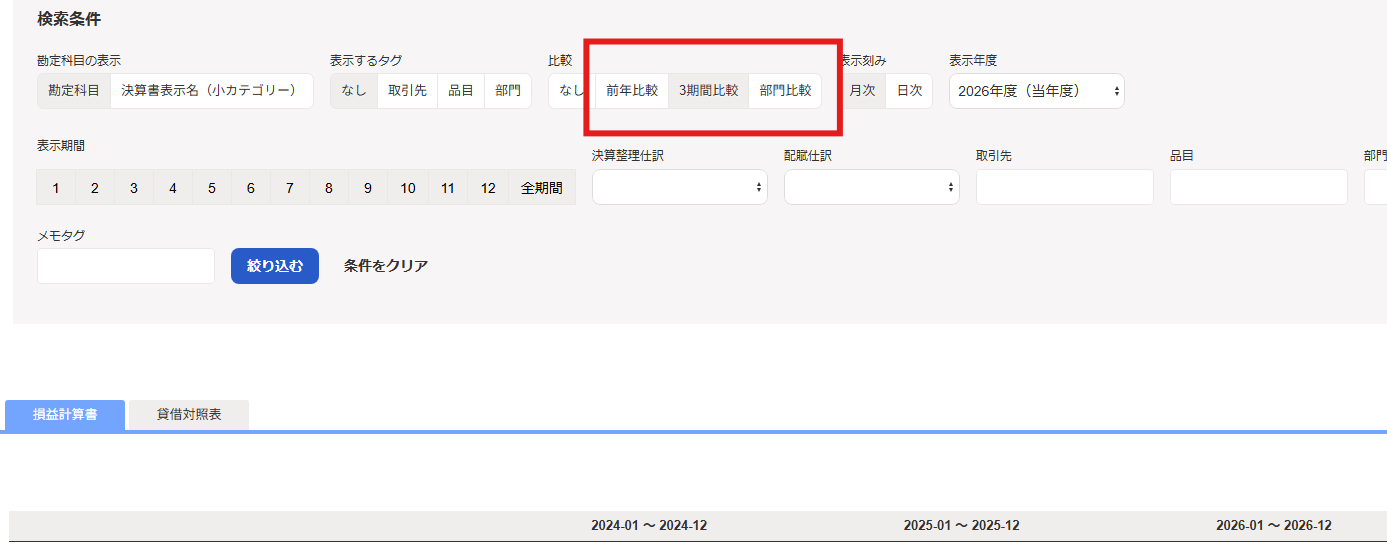

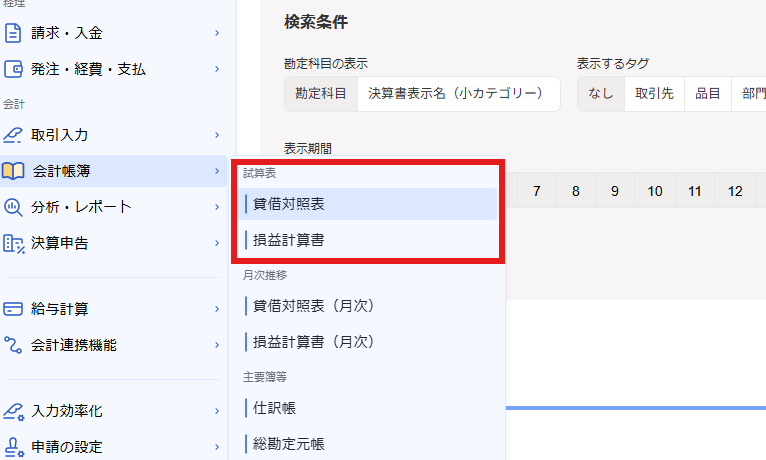

会計ソフトのデータを活用すれば、資金繰り表を作成するための時間を最小限にすることが可能です。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・事務所ホームページ

・facebook(友達申請をする際は、メッセージをお願いします。)

・無料メルマガ「ひとり経営ライフログ」

習慣化をすることで「資金の流れを見える化」する効果

資金繰り表を定期的にメンテナンスする習慣がつけば、経営の状態を健康診断ができるようになります。

血圧や体重を測って体の健康をみるように、おカネの状態を数字で把握できるようになるのです。

資金不足が表面化する前に手が打てる

資金繰り表で先々の資金の流れを把握できていれば、将来的に必要となる資金を具体的に把握することが可能です。

手元資金に落ち込む兆しがあれば、早めに対策を練ることも可能となるのです。

「借りられるときに借りておけ」という言われることがありますが、融資はタイミングが重要です。

資金不足になってからでは、選択肢は狭くなります。

余裕があるうちに、早めの対策を打てることが、会社を守る武器になります。

余裕資金の運用や新規投資の判断が早くできる

資金の波が見えていれば、余裕資金の把握も容易になります。

設備投資・人材採用・広告費投入など「攻めの一手」のタイミングを決めやすくなります。

資金繰り表は、会社の「守り」だけでなく「攻め」としても活用が可能となるのです。

銀行への説明がスムーズになる

決算書や試算表だけでなく、過去・現在・未来の資金の流れを見せることができれば、銀行にも安心感を与えることができます。

冒頭でも説明した通り、「返済能力」は融資の審査において重要事項です。

また、事前に資料を提出することができれば、「計画的な会社」という印象を銀行に与えることもできるでしょう。

まとめ

「資金繰り表メンテナンス習慣」は、結果として、銀行から「この会社は返済能力が高い」、「計画性がある」と評価されるだけでなく、経営者自身の「資金管理能力」を鍛える効果があります。

融資を受けるための道具として作成するのではなく、経営者の判断能力と信用力を同時に高める「見える化」のツールになるのです。

【仕事のご依頼】

・税務顧問

・スポット相談

・メール相談

・執筆のご依頼

【本の出版】

・中小企業経営者のための融資超入門(Kindle本)

【ログ帳】

昨日は、朝にブログを更新。

その後は、オフ。